一、公用事业行业总述

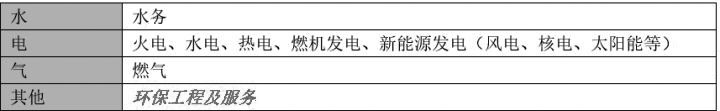

公用事业行业主要是指服务于城市生产、流通和居民生活的各项事业,比如工商业发展的用水用电以及居民照明用的电力、生活用的自来水、取暖做饭用的燃气和热力 公共交通等等。公用事业是城市生产经营、居民日常生活所不可缺少的事业,是城市生存与发展的基础和基本条件。参照行业分类标准和国内行业惯例梳理归纳如下:

二、 公用事业行业的发展特点

(一)水务行业

从行业发展看,世界上第一座自来水厂于1852年在美国建成。1883年,我国第一座自来水厂上海杨树浦水厂建成投产。建国初期,大量水厂由政府投资新建且主导经营,政府负担全部成本,向社会无偿供水。改革开放后,水务行业逐步引入市场化体制,水务资产建设加速,水务企业向社会有偿供水。同时,政府主导了多次水价改革。2002年以来,我国水务行业产业政策已经允许多元资本跨地区、跨行业参与市政公用企业经营,并结合特许经营的模式从事城市供排水业务,国际知名的水务企业如法国威立雅等相继进入中国。同时,民营企业对水务行业也进行了投资。我国城市自来水普及率较高且现阶段中国整体制水产能与需求相比仍存有一定释放空间,自来水供应行业已进入成熟期;我国污水处理率仍远低于发达国家水平,污水处理还有很大的发展空间,污水处理行业还处于成长期。从行业特征看,水务行业是典型的防御性行业,属于资本、技术和资源密集型行业,具有明显的区域性、垄断性和公益性特征。

(二)电力行业

从行业发展看,19世纪70年代,电力的发明和应用掀起了第二次工业化高潮,从此改变了人们的生活。1875年,法国建成世界上第一座火电厂。19世纪80年代,在英国和美国建成世界上第一批水电站。新中国成立初期,在中央领导下,电力实行集中管制与统一调控。从十一届三中全会以后,中国的电力工业体制进入了改革探索时期,遵行"政企分开,省为实体,联合电网,统一调度,集资办电”的改革原则,于1993年1月11日宣告成立了华北、东北、华东、华中、西北五大电力集团。2002年,电力行业体制改革加速,国务院下发《国务院关于印发电力体制改革方案的通知》,决定对电力工业实施以“厂网分开、竞价上网、打破垄断、引入竞争”为主要内容的新一轮电力体制改革。此后,原国家电力公司拆分为两大电网公司和五大发电集团,电价改革也在不断深化。2015年底,我国人均装机约1.11千瓦,人均用电量约4142千瓦时,均超世界平均水平。中国已经成为全球规模最大的风电和光伏市场。随着前期开工建设的发电设备逐步投入运行,局部地区电力供过于求,设备利用小时数偏低,电力系统整体利用效率下降。我国电力供应将进入持续宽松的新阶段,电力行业也已进入了成熟期。

从行业特征看,电力行业是强周期行业,属于资金、技术和资源密集型行业,具有明显的周期性、区域性、季节性特征,且国有垄断性特征显著。

从行业内各种发电方式对比看,火力发电是最主要的发电方式,发电稳定、发电成本较低,但属于不可再生能源、污染严重;水利发电属于可再生能源、发电稳定、发电成本最低,但受季节影响较大且有可能导致生态破坏;核能发电属于清洁能源、发电稳定、成本适中,但技术要求高、安全隐患较大;太阳能发电属于清洁的可再生能源、安全可靠,但发电不稳定且发电成本较高;风力发电属于清洁的可再生能源,但发电不稳定且发电成本较高。根据国家发展改革委、国家能源局最新发布的《电力发展“十三五”规划》,“十三五”期间火电发展将受到压缩,风电、光伏、水电、核电将迎来更大的发展机遇,其中水电作为中国目前开发程度最高、技术相对成熟的清洁可再生能源,在未来将发挥更加重要的作用。

(三)燃气行业

从行业发展看,燃气气源主要包括人工燃气、液化石油气、天然气,其中以天然气为主。我国是世界上最早开发利用燃气的国家之一。新中国成立后,我国煤气事业得到迅速发展,液化石油气也在全国得到推广应用。改革开放以来,我国城市燃气进入大发展时期,燃气行业主要由政府和国有企业垄断经营。2002年,国家发改委发布新的《外商投资产业指导目录》,将原禁止外商投资的燃气、热力、给排水等城市基础设施首次列为对外开放领域,这一政策加快了外商进军大中城市天然气市场的步伐,民营企业也迅速进入燃气市场。目前,我国城市燃气普及率整体较高,但区域发展不平衡,其中东部及南部沿海省市燃气普及率较高,而中西部省市以及东北地区由于设施建设不完备、气源不足等问题导致普及率偏低。我国能源结构长期以煤炭为主,天然气消费占比远低于世界平均水平,未来高效、清洁的天然气发展潜力巨大。根据国家发改委最新发布的《天然气发展“十三五”规划》,我国将继续推动燃气使用,至2020年将燃气在基础能源消耗中的比重提升至8.3-10%(2015

年天然气在基础能源消费中的比重为5.9%),即消费量达到3,000亿-3,600亿立方米。因此,燃气行业仍处于成长期。

从行业特征看,燃气行业是典型的防御性行业,属于资本、技术和资源密集型行业,具有明显的区域性、垄断性和公益性特征。

三、 公用事业行业的产业链

(一)水务行业

从业务运行看,2016年底,我国水务行业规模以上企业达到1620家,较上年增加123家,其中亏损企业364家,行业亏损总额59.7亿元,同比增长6.8%。2016年,我国水务行业规模以上企业实现主营业务收入2076亿元,同比增长9.4%,与上年相比提升0.1个百分点,高于全国工业增速(4.9%)4.5个百分点;水务行业实现利润总额接近200亿元,同比增长14.3%,与上年相比下降27.2个百分点,高于全国工业利润增速(8.5%)5.8个百分点。

从行业内竞争看,我国水资源总体贫乏且分布不均匀,大部分的水资源集中分布在长江流域及以南地区,广大北方和部分沿海地区水资源严重不足。现阶段我国水务区域经营界限尚未打开,水务行业的经营垄断性强,其中自来水供应行业内公司处于高度分散状态,彼此之间竞争较小,行业集中度较低;污水处理行业较自来水供应分布相对集中(前十家市场占比不到20%),但仍显著低于其他行业。

从产业链看,水务行业的上游主要是水资源,下游是各类居民、商业和工业用户。影响水务行业发展的关键要素主要包括:(1)收入端:区域环境(区域经济发达程度和人口密度等)、定价机制;(2)成本端:水务损耗、饮水和污水排放标准;(3)其他:水资源禀赋、地方政府基础实力、环保政策等。

(二)电力行业

从业务运行看,“十三五”时期,我国经济进入增长速度换挡期,转型升级的关键期,增速从高速增长转向中高速增长,GDP年均增长7%,经济增长方式、经济结构将发生深刻变化,从而使能源需求增速放缓,特别是沿海发达地区,产能过剩现象将逐步显现。经济“新常态”的影响对现有发电行业及上下游产业的盈利水平将下滑。发电侧竞价上网预期强烈,火电利用小时数下降,小机组、内陆电厂经营将面临挑战,这必然会影响行业的发展。

从行业内竞争看,2002年,原国家电力公司拆分为两大电网公司和五大发电集团,即国家电网、南方电网以及华能集团、大唐集团、国电集团、华电集团、中电投集团。目前发电环节主要由五大发电集团和其他独立发电商负责,其中华能集团在装机规模和发电量上居五大发电集团之首,在目前国内发电市场上竞争能力最强,在华东、华北优势相对明显;大唐集团在华北区域市场份额优势明显占有主导地位,在华中、南方区域的市场份额也有一定优势;国电集团的发电能力主要分布在华中和华东地区,火电、风电、水电等多元化发展;华电集团资产分布的省份比较集中,在东北区域市场份额占领先地位;中电投集团由中国电力投资集团公司与国家核电技术有限公司合并重组而成,在华东、西北区域市场份额占领先地位,且在核电项目上较其它公司具有独特的优势。发电企业发电后配送给电网公司,电网公司负责市场调度、高压输电、低压配电和销售给用户。目前我国电网公司有国家电网公司(包括华北、东北、西北、华东、华中五大区域市场)和南方电网公司(包括云南、贵州、广东、广西和海南),两大电网公司下设区域电网公司,分别负责所属区域内的输、配、售电业务。具体来看,发电行业市场化程度较高,参与主体多元化,市场集中度较为分散,五大发电集团的装机容量总额约占全国总装机容量约为50%;电网行业则垄断程度较高,市场竞争较小。

从产业链看,电力行业的上游行业主要是采掘业的煤炭行业、电气设备制造和工程建设行业,下游行业则是钢铁、有色、化工和建材等工业用电行业和居民用电。影响电力行业发展的关键要素主要包括:(1)收入端:宏观经济景气度、上网电价;(2)成本端:煤炭价格和设备利用率;(3)其他:自然气候、电改政策和环保政策等。

(三)燃气行业

从业务运行看,2015年底,我国常规天然气地质资源量68

万亿立方米,累计探明地质储量约13万亿立方米,探明程度19%,处于勘探早期。中国城市燃气行业快速发展,燃气使用量、管网长度及用气人口等均呈较快增长。2015年,全国城市燃气(含县城)供应总量达到1262亿立方米,销售量为1241亿立方米,管网长度达到64万千米,用气人口达到5.6亿人,各类加气站达到4663座,城市燃气普及率达到95.3%。

从行业内竞争看,我国燃气行业垄断与竞争并存。由于燃气管网等基础设施在特定区域内具有不可复制的自然垄断性,地方国企背景的城市燃气企业凭借先发优势在特定的区域内获得特许经营权并占据相对的垄断经营地位,主要从事市域燃气管网铺设以及燃气销售业务。在市场化政策鼓励下,外资企业和民营企业积极进军大中城市天然气市场,市场竞争因素日趋增强。目前,我国城市燃气经营企业分为两类:一是历史承袭下来的在本地区拥有燃气专营权的地方国企,如京、沪、津、渝、穗、蓉、深等地方国有燃气公司;二是跨区域经营的燃气运营商,以中石油旗下的昆仑能源以及中国燃气华润燃气、港华燃气和新奥能源大集团为代表。参照发达国家和地区的城市燃气运营企业的成功经验,燃气行业未来的发展重点在于向上下游产业链持续延伸、开展增值业务和能源服务拓展等方面。

从产业链看,燃气行业的上游行业主要是采掘行业的石油天然气开采、煤炭开采和管道运输,下游是各类居民、商业和工业用户。影响燃气行业发展的关键要素主要包括:(1)收入端:区域环境(区域经济发达程度和人口密度等)、消费升级、气候条件和定价机制;(2)成本端:气源稳定性;(3)其他:与其他能源的比价关系、地方政府基础实力、环保政策、安全生产等。